jassemajaka@gmail.com

اكتتاب “أرامكو” السعودية”.. التأجيل خيار أقرب بعد الهجوم

تقييم الشركة أو الاكتتاب قد لا يتأثر سلبا بالتأجيل، معتبرين الأمر يتوقف على طبيعة الرد على الهجوم.

وكالة الأناضول للأنباء | طارق خالد

بات تأجيل اكتتاب شركة أرامكو السعودية، أكبر شركة نفط في العالم، هو الخيار الأقرب بعد تعرضها لهجمات بطائرات مسيرة، أوقفت نحو نصف إنتاج المملكة من النفط مؤقتا.

وأكد خبراء اقتصاد في تصريحات متفرقة لوكالة الأناضول، على أن التأجيل “بديهي” في ظل مخاطر عدة منها الجيوسياسية (بعد الهجوم)، وأسعار النفط ومخاوف الركود الاقتصادي العالمي.

لكنهم قالوا، إن تقييم الشركة أو الاكتتاب قد لا يتأثر سلبا بالتأجيل، معتبرين الأمر يتوقف على طبيعة الرد على الهجوم.

واقترح الخبراء طرح الشركة على مرحلتين، الأولى في البورصة المحلية تكون “بالون اختبار” للطرح الدولي، ومن ثم يأتي الطرح في الأسواق العالمية.

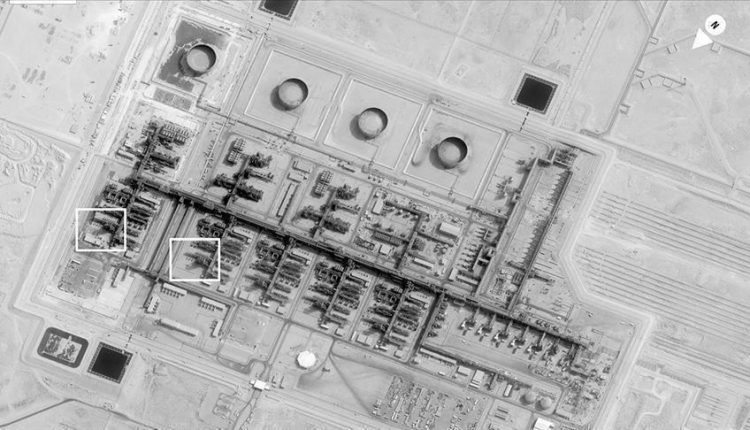

وفي الـ14 من الشهر الجاري، أعلنت الرياض السيطرة على حريقين وقعا في منشأتي “بقيق” و”خريص” التابعتين لشركة “أرامكو” شرقي المملكة، جراء استهدافهما بطائرات مسيرة، تبنتها جماعة “الحوثي” اليمنية.

كانت الهجمات قد دفعت إلى توقف كمية من إمدادات الزيت الخام بنحو 5.7 ملايين برميل يوميا، أو حوالي 50 بالمئة من إنتاج شركة أرامكو، إضافة إلى ملياري قدم مكعبة من الغاز المصاحب.

فيما أعلنت السعودية بعد 3 أيام من الهجوم، عودة إمدادات الخام لمستوياتها الطبيعية كما كانت عليه قبل الهجمات عبر السحب من المخزونات، على أن تصبح الطاقة الإنتاجية 11 مليون برميل يوميا نهاية الشهر الجاري، و12 مليون برميل يوميا نهاية نوفمبر/ تشرين الثاني المقبل.

ووفق بيانات منظمة البلدان المصدرة للبترول (أوبك)، بلغ متوسط إنتاج السعودية النفطي في أغسطس/ آب الفائت، نحو 9.8 ملايين برميل يوميا.

جاء الهجوم، بعد تأكيدات رسمية من مسؤولين سعوديين كبار على أن طرح شركة أرامكو للاكتتاب العام قريبا جدا، وسط تقارير صحفية أشارت إلى أن طرح جزء من أسهم الشركة محليا، سيتم قبل نهاية العام الجاري.

وعقب الهجوم، أكد وزير الطاقة السعودي عبدالعزيز بن سلمان، المضي قدما في الاكتتاب في موعده، الا أن رئيس مجلس إدارة الشركة ياسر الرميان، قال إن الاكتتاب خلال الـ12 شهرا المقبلة، وهو ما يعد تلميحا ضمنيا بتأجيل الاكتتاب، الذي تزايدت التقارير عن قربه الشديد قبل الهجوم.

وتستهدف “أرامكو”، عملاق النفط السعودي، طرح 5 بالمئة من أسهمها للاكتتاب العام الأولي، في عملية يتوقع أن تكون أكبر طرح للأسهم في العالم؛ حيث تقدر الحكومة السعودية قيمة الشركة بتريليوني دولار.

** التأجيل بديهي

قال الخبير الاقتصادي والأستاذ في الجامعة اللبنانية جاسم عجاقة، إن تأجيل اكتتاب شركة أرامكو السعودية بعد الهجمات الأخيرة أمر بديهي، “لا يمكن الطرح في هذا الظرف”، لكن يرى أن التأجيل لا يعني بأي شكل من الأشكال أن يكون الاكتتاب سيئا في المستقبل.

وأضاف في تصريحات لمراسل “الأناضول” عبر الهاتف: “قطاع النفط في حد ذاته واعد، بالتالي ليس هناك تخوف من تداعيات سلبية من تأجيل الاكتتاب”.

** طرح على شرائح

من جانبه، قال الخبير الاقتصادي وضاح ألطه، إنه من المبكر الحكم على موضوع التقييم، بما أن هناك خبراء دوليين لتقييم طبيعة الهجمات من حيث المصدر والأسلوب والطريق الذي سلكته الطائرات المسيرة رغم ظهور نتائج أولية.

وأضاف في تصريحات لمراسل “الأناضول” عبر الهاتف، “عادة التقييم يخصم أنواع المخاطر المختلفة، وأحد أهم المخاطر التى تواجهنا هي المخاطر الجيويسياسية.. الأمور ستكون أوضح الأسابيع القادمة”.

وذكر أنه بالنسبة للمستثمرين الدوليين، إذا كان هناك انطباع بأن الهجوم قد يتكرر في المستقبل فسيؤثر هذا على التقييم، أما إذا كانت هناك إجراءات مشددة وصارمة ضد مصدر الهجوم، سينحصر التأثير السلبي من الهجوم على تقييم الشركة.

وقال: “يفترض أن يكون الطرح في وضع أفضل من الحالي، فليس فقط على المخاطر الجيوسياسية بل هناك مخاطر أسعار النفط وتوقعات انكماش الاقتصاد الدولي.

وأشار ألطه إلى أنه لتلافي هذه المخاطر، يجب أن يكون على مرحلتين الأولى بطرح حصة في البورصة السعودية تكون اختبار للطرح الدولي، ومن المؤكد أن الطرح سينجح محليا.