jassemajaka@gmail.com

بورصة بيروت وقطاع النفط في لبنان

قد يتساءل المرء عن العلاقة بين بورصة بيروت وقطاع النفط في لبنان، لكن بالنظر إلى دور البورصة ومهامها نرى أن لها دورا كبيرا في تطوير هذا القطاع، عبر خلق أدوات مالية على النفط والغاز الذي سيستخرج من المنطقة الإقتصادية الخالصة.

الجمهورية / بروفسور جاسم عجاقة

تأسست بورصة بيروت في العام 1920 بموجب مرسوم من المفوض السامي وهي ثاني أقدم بورصة في المنطقة. وفي بداية مشوارها كان التداول يتركّز على الذهب والعملات، لكنها تتطورت في العام 1930، مع خلق أسهم متداولة في الوقت نفسه في بورصة بيروت وباريس.

وفي خمسينات وستينات القرن الماضي، زاد نمو البورصة مع طرح أسهم مصارف وشركات صناعية وخدماتية للتداول، ووصل عدد السندات المطروحة للتداول الى 50.

وإنقطعت بورصة بيروت عن العمل خلال الحرب الأهلية التي عصفت بلبنان، حيث أقفلت أبوابها من العام 1983 إلى ما بعد إنتهاء الحرب الأهلية (1996). وتم تحديث قوانينها كما وأنظمة التدوال (Euronext system). وفي أوائل القرن الحالي، تم طرح ادوات مالية جديدة، لكن النتيجة تبقى في ضعف هذه البورصة على الرغم من عمرها.

وهدف البورصة الأساسي هو تمويل الإقتصاد (Financing) كما والتحوط من المخاطر(Hedging) التي قد تطال الوضعيات في البورصة كما وفي الإقتصاد عامة. والبورصة تُعدّ خيارا آخر للشركات وللدولة للتموّل. هذا الخيار يبقى من حصة الشركات التي تتأهل للعرض في البورصة، أما الشركات الأخرى فيتوجب عليها الإقتراض من المصرف (الدائرة التقليدية).

خصائص جوهرية

لتصنيف بورصة في خانة البورصات الحديثة، هناك ثلاث خصائص يجب أن تتمتع بها هذه البورصة:

– كفاءة السوق (market efficiency): حيث يُعدّ السوق كفوءً إذا ما إحتوت الأسعار(أي أسعار الأدوات المالية على كل المعلومات الموجودة في السوق؛

– القدرة على خلق أدوات مالية إصطناعية (replication): أي القدرة على تقليد مفعول أداة مالية عبر أدوات مالية أخرى؛

– غياب فرص المراجحة (absence of arbitrage opportunity): أي عدم القدرة على الإستفادة من خلل السوق، عبر أخذ وضعيات على فرص مراجحة. وفي حال وُجدت هذه الأخيرة، فإنها توجد لفترة زمنية محدودة جداً.

أسباب عدم التطور

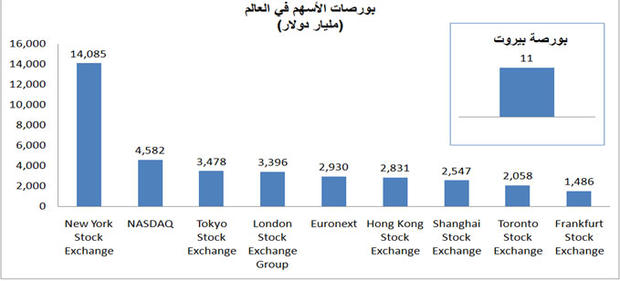

فقدت بورصة بيروت عدة فرص لتطويرها وآخرها عدم قدرتها على لعب دور المنصة الإقليمية الذي تركته لبورصة دبي. وتحليل وضع بورصة بيروت، يُوصلنا إلى أن هذه البورصة لا تتمتع بأي من خصائص البورصات الحديثة كما أن حجمها(Market Cap) بقي ضئيلاً مقارنة بحجم أي من بورصات الدول الغربية المتطورة.

هذا الضعف له أسباب عديدة، نذكر منها:

أولاً: ضعف الإقتصاد اللبناني بما يعني قلة الفرص الإستثمارية عامة.

ثانياً: ضعف في عرض البورصة من ناحية أن الأدوات المالية المعروضة لا تسمح بتلبية حاجات المستثمرين.

ثالثاً: عدم وجود الثوابت الأساسية للبورصات الحديثة.

رابعاً: تداخل السياسة في البورصة.

كل هذه العوامل تُؤثر على المستثمر الذي مطلوب منه أن يدفع أموالاً لشيء زائف غير موجود (أي الأداة المالية) وهذا في حد ذاته خطر كبير إذ لم يكن هناك من مصداقية تطال البورصة.

نظرة أوسع

من الواضح أن وضع البورصة حالياً هو وضع بائس على جميع الأصعدة، فالشركات المطروحة للمداولة لا تستفيد من البورصة للأسباب التي خُلقت من أجلها، أي تمويل الشركة، وبإعتقادنا أن معظم هذه الشركات موجودة لأسباب دعائية لا أكثر.

لذا مطلوب اليوم، وبالتعاون مع هيئة الأسواق المالية، العمل على تطوير هذه البورصة بشكل ذكي يتماشى مع متطلبات وضع الإقتصاد اللبناني والإقليمي كما ومع التطلعات المستقبلية:

– زيادة الأدوات المالية المعروضة عبر طرح أدوات تطال الأسهم، السندات، الأدوات النقدية (للشركات أيضاً)، المشتقات والتي تزيد بدون أي شك السيولة في السوق وتسمح بالتحوّط من المخاطر.

– خلق سوق جديدة للشركات الصغيرة التي لا تستطيع الحصول على قروض بسهولة من المصارف.

– التوقيع مع بعض البورصات كـ Euronext على طرح عقود بأجل على الغاز (ICE) والنفط (WTI) مما يسمح لنا بكسب الخبرة الضرورية لطرح أدوات على الغاز والنفط اللبناني عند إستخراجهما. هذا الإجراء هو من الإجراءات الضرورية التي يجب العمل عليها نظراً الى حاجة قطاع النفط اللبناني إلى البورصة وحاجة هذه الأخيرة إلى قطاع النفط.

– التوقيع مع بعض الدول على إتفاقيات تسمح للدول التي تتمتّع بتصنيف إئتماني أعلى من (AA)، أن تقوم بطرح أسهم وسندات سيادية وتابعة للشركات إضافة إلى العكس؛

– العمل على زيادة الثقة بالسوق اللبناني (هذا دور هيئة الأسواق المالية)، عبر محاربة الفساد ومخالفة القوانين وتحويل بورصة بيروت إلى مركز جذب لأموال المستثمرين، وهذا عبر إظهار المثل بملاحقة المخالفين مهما كانت إنتماءات المخالف.

– تشجيع المستثمرين وخصوصاً اللبنانيين منهم على الإستثمار في السوق اللبناني بدل الإستثمار على منصات المراسلين الأجانب. من هنا نرى أهمية التوقف عن دفع المستثمرين اللبنانيين إلى الهروب إلى الشركات الموجودة في قبرص وغيرها من الدول.

– وضع قوانين تُلزم الشركات النفطية إستثمار ما يوازي

من الواضح من كل ما تقدم أن هناك عملا كبيرا ينتظر بورصة بيروت وهيئة الأسواق المالية لسد الفراغ في تطوير البورصة. لكن الخطوة الأساسية تبقى تلبية حاجة لبنان من الإستثمارات والتي تبلغ حدود الـ 30 مليار دولار على مدى عشر سنوات مُقبلة (تعني كلمة بنى تحتيّة الهيكليّة الاقتصاديّة للبنان وتتضمّن الطرقات والمنشآت العامّة والخاصّة، والأُسس التي تسمح للاقتصاد اللبناني بالنهوض).

وأهمية الإستثمارات في قطاع النفط تكمن في أن هذا القطاع هو قطاع واعد والإستثمارات فيه تأخذ وقتاً لتعطي مفعولاً، كما أن مبيعات المنتوجات يُمكن أن يتم بقسم منه على بورصة بيروت حصرياً.

إذا كانت الشراكة مع القطاع الخاص تهدف بقسم منها إلى تمويل هذه الإستثمارات فإن بورصة بيروت قد تُجسد هذه الشراكة بشقها المالي.